Wpisy Otagowane ‘dolar’

W pierwszym kwartale 2019 chiński bank centralny po raz pierwszy od 2016 roku zwiększył oficjalne rezerwy złota osiągając rekordowy poziom 60 mln uncji.

Oficjalne rezerwy złota chińskiego banku centralnego w mln uncji. Źródło: ZeroHedge

W ciągu niespełna 20 lat chiński bank centralny zwiększył rezerwy → Przeczytaj więcej

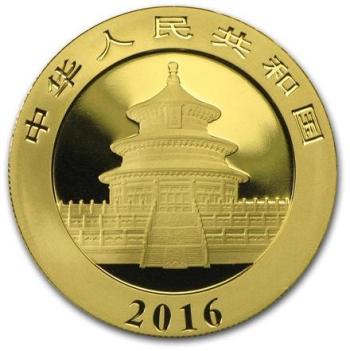

W ostatnich dniach września 2016 roku Międzynarodowy Fundusz Walutowy zaktualizuje skład koszyka walut SDR. Koszyk walutowy SDR to zbiór walut krajów największych pod względem siły geopolitycznej, politycznej i ekonomicznej. Zawsze też uchodził za zbiór walut krajów najbardziej poprawnych politycznie. Do koszyka tego od roku 1978 należały waluty:

Dolar amerykański Euro (oczywiście już po fakcie utworzenia wspólnego pieniądza strefy euro) Jen japoński Funt szterlingOd 1 października 2016 roku do koszyka walut SDR Międzynarodowy Fundusz Walutowy włączy chińskiego juana. W związku z tym faktem na świecie rozpoczęła się wielka dyskusja, czy fakt ten spowoduje rychły upadek dolara amerykańskiego?

Wprowadzenie juana do koszyka walut, burzy przede wszystkim starą teorię o obecności w nim dużej dozy poprawności politycznej. Chiny to trochę inny świat od tolerancyjnego zachodu. W państwie środka, gdy otwarcie grasz przeciwko partii komunistycznej, to można zacząć → Przeczytaj więcej

Począwszy od 2011 roku ludzie spędzający osiem godzin dziennie w pięknie przeszklonych budynkach Brukseli, zaczęli zdawać sobie sprawę, że system wspólnej waluty stworzony 10 lat wcześniej, chyli się ku upadkowi i nic nie jest w stanie tego powstrzymać.

Najgorzej, że nadal są to ci sami ludzie, którzy tworzyli ten system, a więc nie są w stanie dostrzec błędów jego funkcjonowania. Błędów, które jednoznacznie popychają ten system w stronę upadku.

Twórcy tego systemu to prawnicy, którzy od wczesnych lat młodości, poprzez “edukacyjne”: oddziaływanie licznych starych palestr prawniczych, mają powbijane do głowy jednowymiarowe zasady: “To My jako prawnicy tworzymy rzeczywistość, bo przepisy, które wymyślamy kształtują życie ludzi. Jeżeli jakaś grupa ludzi nie zwraca uwagi na wymyślone przez nas przepisy, to należy wprowadzić surowe kary, aby nasze “genialne” przepisy były respektowane.”

Rzeczywistość stworzoną przez jednowymiarowych prawników z Brukseli można zapisać równaniem: Przepis Prawa + Kara = Demokracja

Ci jednowymiarowy prawnicy są oczywiście potrzebni na sądowej wokandzie, ale jakikolwiek system monetarny przez nich stworzony skazany jest na porażkę. Prawnicy Ci stworzyli ideę strefy euro, czyli wspólnej waluty dla wszystkich krajów zjednoczonej Europy. Jednak poprzez swą jedno wymiarowość zapomnieli o kolejnych wymiarach systemu monetarnego, których głównym filarem jest dług publiczny.

To ci “genialni” prawnicy (być może celowo, aby działać na korzyść prosperity Niemiec i Francji) stworzyli walutę euro, ale nie stworzyli prawidłowego systemu dla funkcjonowania rynku długu publicznego krajów zjednoczonych w systemie euro waluty.

Doprowadziło to do sytuacji, że przeliczniki przyjęcia euro waluty przez Niemcy i Francję zostały ułożone pod gospodarki dokładnie tych dwóch państw, a pozostałe mniejsze kraje były zmuszone przyjąć euro walutę po tych samych kursach (lub bardzo zbliżonych do nich) bez względu na bieżącą sytuacje na długu publicznym konkretnego kraju.

Takim sposobem Grecja przyjęła wspólną walutę po kursie 0,8 dolara za euro, a jej dług publiczny został po prostu przeliczony z drachmy na euro przy kursie 0,8 dolara za euro. W ciągu następnych kilku lat poprzez konserwatywnie silną politykę prezesa ECB, kurs euro do dolara poszedł do góry o 100% i osiągnął kurs 1,6 dolara za euro w 2008 roku. Spowodowało to automatycznie, że zobowiązania z tytułu długu publicznego Grecji zwiększyły się o 100%, a Grecja jednocześnie nie miała jakiegokolwiek wpływu na osłabienie euro waluty. Skutkiem było bankructwo Grecji w 2011 roku i dalsze perypetie z tym związane ciągnące się do 2015 roku kosztujące podatnika miliardy euro. → Przeczytaj więcej

kwiecień 25

Chińskie transakcje finansowane zastawem złota

Większość transakcji finansowanych zastawem złota jest sposobem dla chińskich spekulantów na zdobycie tanich funduszy wykorzystując posiadane złoto, jako zabezpieczenie spłaty kapitału. Przy wykorzystaniu złota, jako zabezpieczenia dla spłaty kapitału, są dwie możliwości tego finansowania: round tipping lub gold leasing. Czym jest round tipping? Mówi o tym między innymi raport banku Goldmana Sachs:

Arbitrażyści zaciągają krótkoterminowe pożyczki walutowe w bankach typu onshore w formie akredytywy przy imporcie towarów, a następnie eksportują gwarancję posiadania towaru (dokument przedstawiający prawo własności do towaru). Wszystko po to, aby skorzystać z taniego kapitału zagranicznego. Gdy już ten tani kapitał zostanie sprowadzony z zagranicznych banków, to arbitrażyści obracają tym kapitałem tak szybko jak tylko mogą, aby wykonać jak najwięcej cykli obrotu towarem i w ten sposób zarobić na małej marży, dużym wolumenie i nie swoim kapitale. W rezultacie, całkowita liczba chińskich komercyjnych kredytów walutowych zdeterminowana jest przez: – ilość fizycznego towaru zaangażowanego w proces; – ceny towarów; – liczbę dokonywanych transakcji;

Towary, które służą jako zastaw celem uzyskania dodatkowych pieniędzy z zagranicznych banków to: złoto, miedź, ruda żelaza, nikiel, cynk, aluminium, soja, olej palmowy, guma.

Transakcje finansowe chińskim złotem są przeprowadzane w odmienny sposób niż → Przeczytaj więcej

W 1873 r. jednostką walutową Stanów Zjednoczonych stał się złoty dolar o wadze 25,8 ziaren (z ang. grains, czyli stara anglosaska jednostka masy wyrażona w masie ziarna pszenicy, 1 grain [jedno ziarno] równe jest 64,798 mg, czyli masa 1 uncji równa się 480 ziaren), a w obrębie tej waluty pojawiły się takie monety jak:

quarter eagle (moneta dwu i pół dolarowa) moneta trzydolarowa half eagle (moneta pięciodolarowa) eagle (dziesięć dolarów) double eagle ( dwadzieścia dolarów)W 1932 r. cena złota w Ameryce utrzymywała się na poziomie 20.67USD.

Transkrypt objaśnienia do grafiki: → Przeczytaj więcej

Kluczowa sprawa w inflacyjnej baśni szalejących cen to ZAUFANIE LUDZI DO PAŃSTWA, SFER RZĄDOWYCH i SYSTEMU BANKOWEGO. Gdy większość ludzi zrozumie i uwierzy, że sfery rządowe straciły względną kontrolę nad systemem papierowego pieniądza, to znaczy nie będą w stanie swoimi standardowymi działaniami (stopami procentowymi) ograniczać wzrostów cen, to wówczas wszyscy przystąpią do nabywania aktywów sektora prywatnego. Oczywiście ceny aktywów sektora prywatnego będą już wtedy i tak dużo wyższe niż przed wybuchem inflacyjnej gorączki, ale w takich sytuacjach ludzie nie patrzą na wykresy cen z przeszłości. Będą chcieli jedynie zachować coś ze zgromadzonych pieniędzy, aby w inflacyjnej spirali nie stracić wszystkich oszczędności swojego życia. Aby łatwiej sobie wyobrazić tę sytuację, warto przypomnieć sobie czasy hiperinflacji w Polsce. Ceny rosły w tysiącach procent w skali roku, co widoczne było w codziennych podwyżkach cen artykułów żywnościowych w sklepach. Wówczas ludzie kupowali wszystko, aby tylko nie posiadać gotówki w portfelu, ponieważ na następny dzień była ona dużo mniej warta niż w dniu poprzednim. Kupowano antyki, meble, książki, samochody, srebrne, złote monety i dzieła sztuki itp. czyli wszystko co materialne i przydatne człowiekowi do życia i to na co w przyszłości znajdzie się kupiec. Prym tutaj wiodły artykuły, których wartości nie obniżał czas oraz zużycie, czyli największą wartość postrzegano w srebrnych i złotych monetach, dziełach sztuki i antykach. W tym czasie w Polsce nie było giełdy papierów wartościowych i gdy nie ma zagrożenia wojną, to akcje stabilnych firm z aktywami trwałymi o dużej wartości są też dobrym zabezpieczeniem przed inflacją (np: stalowy niemiecki koncern ThyssenKrupp przetrwał dwie wojny światowe i jest notowany we Frankfurcie do chwili obecnej, oczywiście to spółka, która przeszła przez fazę wojny, ale jeżeli komuś udało się zachować papierowe akcje, to w mniejszym lub większym stopniu udało mu się przechować kapitał przez dwie niemieckie potężne hiperinflacje).

Źródło: libcom.org

Psucie pieniądza to rządowa norma obecna od czasów cesarstwa Rzymskiego → Przeczytaj więcej